DIFAL: O que é, Como funciona e Impactos para as empresas

No cenário tributário brasileiro, o DIFAL (Diferencial de Alíquota do ICMS) é um dos mecanismos mais relevantes para garantir a equidade fiscal entre os estados. Esse tributo, instituído para corrigir distorções na arrecadação de impostos, especialmente em operações interestaduais, é essencial para empresas que realizam vendas entre diferentes regiões do Brasil. Este artigo explora detalhes sobre o que é o DIFAL, como ele funciona, seus impactos no ambiente empresarial e como as empresas podem gerenciá-lo de forma eficaz.

1. O que é o DIFAL?

O DIFAL é uma sigla para o Diferencial de Alíquota do ICMS, que surgiu como uma solução para equilibrar a arrecadação de impostos entre estados de origem e destino nas operações juros aduais. Antes de sua implementação, o ICMS era integralmente recolhido pelo estado de origem das mercadorias ou serviços, gerando desigualdades regionais, especialmente com o aumento do comércio eletrônico.

Por meio do DIFAL, a arrecadação do ICMS é repartida, garantindo que o estado de destino, onde ocorrer o consumo final, receba sua parcela do imposto. Esse mecanismo é especialmente relevante para evitar a chamada “guerra fiscal” entre estados e promover a justiça tributária.

2. Como funciona o DIFAL?

O DIFAL é aplicado quando há operações interestaduais destinadas a consumidores finais que não são contribuintes do ICMS. Ele é calculado com base na diferença entre a alíquota interna do estado de destino e a alíquota interestadual do estado de origem. O resultado dessa diferença é o valor do DIFAL, que deve ser recolhido e direcionado ao estado de destino.

Por exemplo:

- Uma empresa de São Paulo vende um produto para um consumidor no Rio de Janeiro.

- A alíquota interna no Rio de Janeiro é de 20% e a alíquota interestadual é de 12%.

- O DIFAL será de 8% (20% – 12%) sobre o valor da operação.

3. Quem Deve Pagar o DIFAL?

A obrigatoriedade de recolhimento do DIFAL depende do perfil da operação:

- Consumidor Final Não Contribuinte do ICMS: O DIFAL deve ser recolhido pela empresa vendedora.

- Consumidor Final Contribuinte do ICMS: O DIFAL é recolhido pelo comprador.

- Empresas Optantes pelo Simples Nacional: Geralmente são isentas, salvo propostas específicas.

O crescimento do comércio eletrônico tornou o DIFAL ainda mais relevante, uma vez que muitas transações interessantes envolvem consumidores finais não contribuintes.

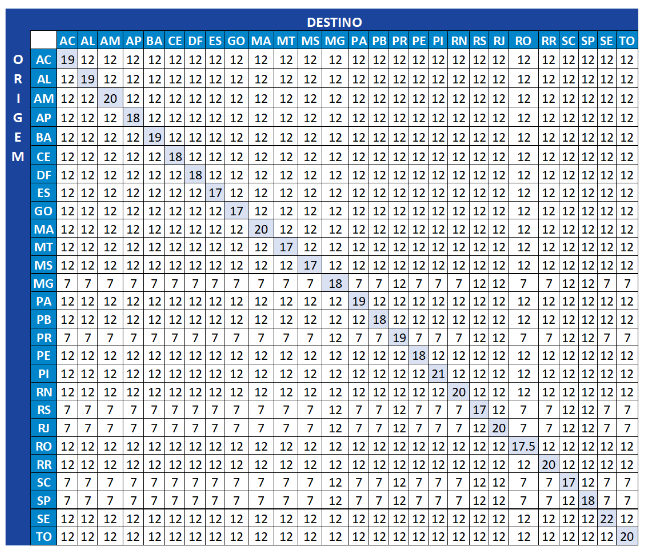

4. Identifique-se como Alíquotas dos Estados Envolvidos

Um dos aspectos mais importantes para calcular o DIFAL corretamente é identificar as alíquotas internacionais e os juros dos estados envolvidos na operação. Essas alíquotas variam de acordo com as legislações estaduais e o tipo de mercadoria ou serviço.

- Alíquotas Interestaduais:

- Geralmente incide em 12% para operações entre estados do Sul, Sudeste (exceto Espírito Santo), Norte, Nordeste e Centro-Oeste.

- Nas operações ocorridas no Espírito Santo, Norte, Nordeste e Centro-Oeste, a alíquota de juros é de 7%.

- Alíquotas Internas:

- Cada estado define suas próprias alíquotas internacionais, que podem variar de acordo com o produto. Exemplos:

- São Paulo: Alíquota geral de 18%.

- Rio de Janeiro: Alíquota de 20% (incluindo adicional para o Fundo de Combate à Pobreza – FCP).

- Bahia: Alíquota de 20,5%.

- Cada estado define suas próprias alíquotas internacionais, que podem variar de acordo com o produto. Exemplos:

- Adicional ao Fundo de Combate à Pobreza (FCP):

- Alguns estados aplicam um adicional ao ICMS, que deve ser considerado no cálculo do DIFAL. O FCP é geralmente de 2%, mas pode variar.

Ter um sistema atualizado para monitorar essas alíquotas é fundamental, especialmente para empresas que realizam vendas interessantes e frequentes.

5. Impactos do DIFAL nas Empresas

A aplicação do DIFAL apresenta uma série de desafios e impactos para as empresas:

- Aumento da Complexidade Tributária:

- As empresas precisam estar atentas às diferentes alíquotas internacionais e juros dos estados, o que exige sistemas integrados e expertise fiscal.

- Custo Administrativo:

- A concepção, emissão de guias e escrituração do DIFAL geram custos operacionais adicionais, especialmente para empresas que realizam muitas operações interessantes.

- Risco de Penalidades:

- Erros no cálculo ou no recolhimento podem resultar em multas e juros, prejudicando o fluxo da caixa das empresas.

- Influência na Competitividade:

- Empresas localizadas em estados com alíquotas mais altas podem enfrentar competitivas competitivas, a menos que utilizem estratégias estratégicas de planejamento tributário.

6. Como Calcular e Recolher o DIFAL?

O cálculo do DIFAL envolve as seguintes etapas:

- identificar a Base de Cálculo:

- É o valor total da operação, incluindo mercadorias, frete e outras despesas.

- Determinar as Alíquotas:

- Consultar as alíquotas interestaduais e internas dos estados envolvidos.

- Calcular a diferença:

- Subtrair uma alíquota de juros adual da alíquota interna.

- Adicionar o Fundo de Combate à Pobreza (FCP), se aplicável:

- Alguns estados incluem uma alíquota adicional para o FCP.

- Emitir um Guia de Recolhimento:

- O GNRE (Guia Nacional de Recolhimento de Tributos Estaduais) deve ser gerado e pago antes da entrega da mercadoria.

- Registrador na Escritura Fiscal:

- As informações devem ser incluídas no SPED Fiscal para comprovar o recolhimento.

7. Principais Mudanças no DIFAL em 2024

À medida que as legislações estaduais e federais continuam evoluindo, e 2024 trouxe algumas atualizações importantes:

- Ajustes nas alíquotas internacionais em diversos estados, como Bahia (20,5%) e Ceará (20%).

- Consolidação das regras para recolhimento do DIFAL pelas empresas optantes pelo Simples Nacional.

- Adoção de plataformas digitais para emissão de guias e escrituração, facilitando a conformidade fiscal.

As empresas devem monitorar essas mudanças e ajustar seus processos para evitar inconsistências fiscais.

8. Boas Práticas para Gestão do DIFAL

- Automatização:

- Utilize sistemas de gestão tributária que automatizam o cálculo e a emissão de guias.

- Capacitação da Equipe:

- Treine sua equipe para interpretar corretamente as legislações estaduais.

- Consultoria Especializada:

- Contar com consultores fiscais pode ajudar a identificar oportunidades de redução de custos e evitar erros.

- Monitoramento Constante:

- Atualizar regularmente as alíquotas e acompanhar as mudanças legislativas.

9. Conclusão

O DIFAL é um instrumento fundamental para promover o patrimônio fiscal entre estados no Brasil, especialmente em um cenário de crescimento exponencial do comércio eletrônico. No entanto, a sua aplicação exige atenção e preparação das empresas para lidar com a complexidade e as mudanças constantes na legislação.

Ao adotar boas práticas de gestão e investir em tecnologia e capacitação, as empresas podem transformar o DIFAL de um desafio em uma oportunidade de crescimento sustentável e conformidade fiscal.